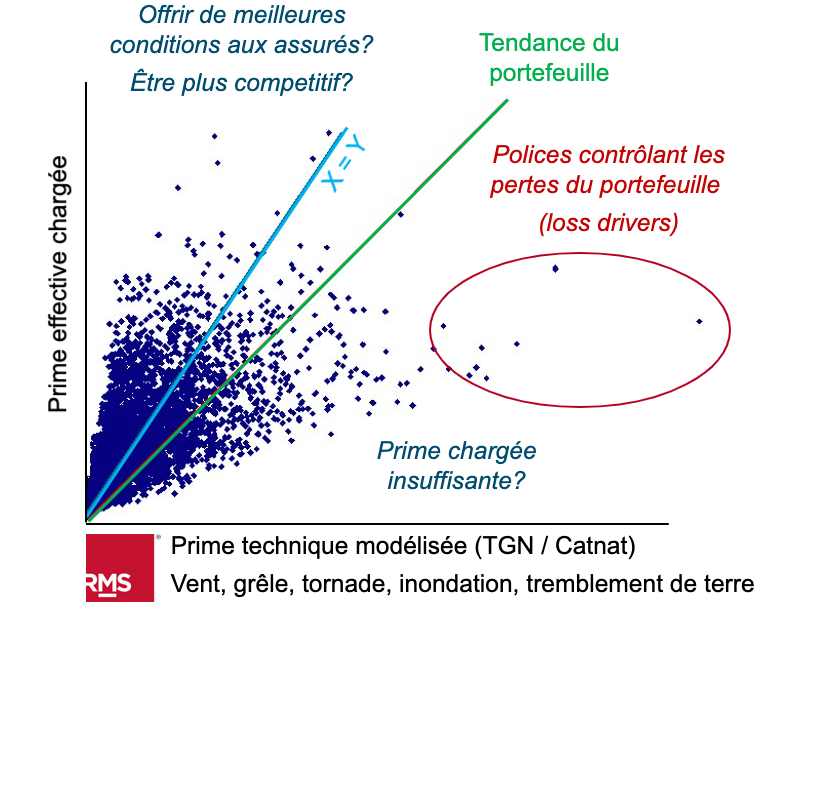

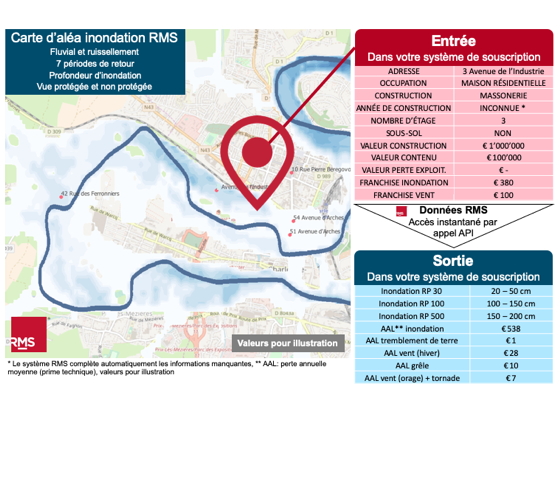

Identifiez les biais dans votre portefeuille actuel, les régions d'accumulation problématique, ou les polices d’assurance excessivement exposées aux différents périls.

En utilisant des modèles conçus pour le marché français, optimisez vos stratégies de gestion de portefeuille et amélioriez vos zoniers afin de réduire vos ratios de sinistralité, votre volatilité et vos coûts.

Comment? Les Services Analytiques de RMS permettent un accès rapide, flexible et personnalisé à tous les modèles et solutions de RMS, sans devoir vous soucier de la partie analytique. L’équipe de Consulting de RMS est également à votre disposition pour vous aider à intégrer ces solutions dans vos processus actuels ainsi que dans vos stratégies futures.